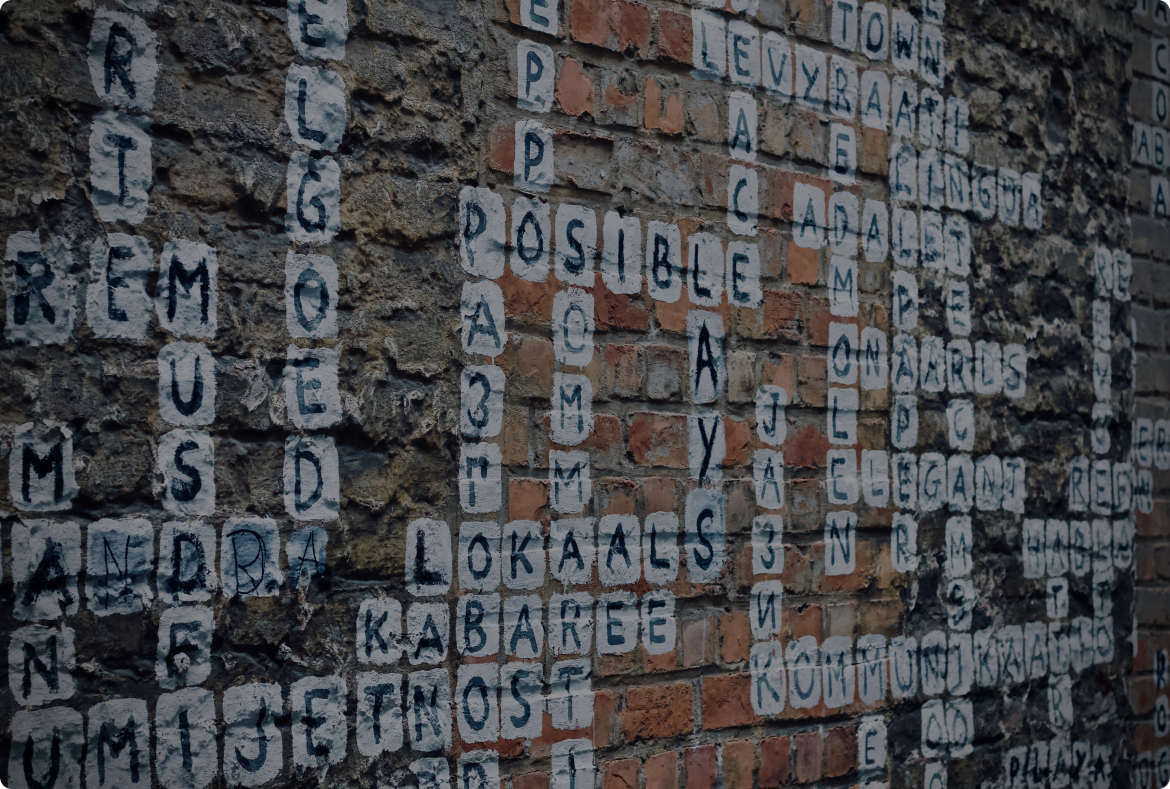

Como todo en esta vida, los procesos de fusiones y adquisiciones (M&A) son un proceso complejo con una jerga propia. Si estás en medio de un proceso M&A, o si simplemente quieres conocer los conceptos básicos de M&A, ¡estás de enhorabuena! A continuación te dejamos un glosario M&A con 101 palabras que debes conocer y dominar. Enjoy it!

- M&A: empezamos por el principio, qué es M&A, sencillo: fusiones y Adquisiciones. No por ser obvio ibamos a ignorarlo.

- Due Diligence: se trata de la investigación exhaustiva que se realiza antes de una fusión o adquisición.

- Valoración: Proceso de determinar el valor de una empresa.

- Acuerdo de Confidencialidad (NDA): Contrato legal que se firma entre las empresas involucradas en la M&A para proteger la información confidencial y evitar que sea compartida con terceros.

- Acuerdo de compra (Purchase Agreement): Contrato que establece los términos y condiciones de la adquisición, incluyendo el precio de compra, los términos de pago, y las garantías.

- Synergies: Beneficios que se obtienen cuando dos empresas se unen.

- Dueño mayoritario (Majority Owner): Persona o empresa que posee la mayoría de las acciones de una compañía.

- Activos: Bienes propiedad de una empresa.

- Pasivos: Deudas u obligaciones que tiene una empresa.

- Capitalización: Valor de mercado de la empresa que se calcula multiplicando el número de acciones en circulación por el precio de mercado de las mismas.

- Acciones: Títulos que representan la propiedad de una parte de una empresa.

- Accionista (Shareholder): Persona que posee una o varias acciones de una empresa.

- Capitalización bursátil (Market Capitalization): Valor de mercado de una empresa que se calcula multiplicando el número de acciones en circulación por el precio de mercado de las mismas.

- Flujos de caja (Cash Flows): Ingresos y gastos de una empresa en un período determinado.

- Múltiplos (Multiples): Ratio que compara el precio de una acción con un indicador financiero como el beneficio o los ingresos.

- Amortización (Amortization): Proceso contable de distribuir el coste de un activo tangible o intangible en varios años.

- LBO (Leveraged Buyout): Compra de una empresa utilizando financiamiento deuda.

- MBI (Management Buy-In): Compra de una empresa por parte de un equipo directivo externo.

- MBO (Management Buyout): Compra de una empresa por parte del equipo directivo existente.

- EBITDA (Earnings Before Interest, Taxes, Depreciation, and Amortization): Beneficio antes de intereses, impuestos, depreciación y amortización.

- ROI (Return on Investment): Retorno de inversión.

- ROI realizado (Realized ROI): Retorno de inversión real.

- ROI esperado (Expected ROI): Retorno de inversión esperado.

- Capital riesgo (Venture Capital): Financiamiento de empresas emergentes y pequeñas.

- Equity: Financiamiento que implica la venta de acciones de la empresa.

- Deuda: Financiamiento que implica el pago de intereses.

- Apalancamiento (Leverage): Uso de deuda para financiar una adquisición.

- Garantía (Warranty): Promesa de que el producto o servicio cumplirá

- Escrow: Cuenta bancaria controlada por un tercero para garantizar el cumplimiento de ciertas obligaciones contractuales.

- Escrow Agreement: Acuerdo que establece los términos de la cuenta de garantía.

- Earn-out: Acuerdo de pago basado en el rendimiento futuro de la empresa adquirida.

- Break Fee: Pago que realiza la empresa que no concluye la M&A como compensación a la otra parte por los costos y esfuerzos incurridos.

- Material Adverse Change (MAC): Cambio significativo en las circunstancias que afecta el valor de una empresa.

- Net Working Capital: Capital de trabajo neto, calculado como el activo corriente menos los pasivos corrientes.

- Pro Forma: Información financiera que se estima o proyecta.

- Escisión (Spin-Off): Separación de una parte de una empresa en una entidad separada.

- Joint Venture: Acuerdo comercial en el que dos o más empresas se unen para lograr un objetivo específico.

- Stock Swap: Acuerdo en el que una empresa adquiere otra mediante el intercambio de acciones.

- Hostile Takeover: Adquisición no deseada de una empresa por parte de otra.

- Poison Pill: Estrategia para evitar una adquisición hostil.

- Golden Parachute: Acuerdo que garantiza una compensación sustancial para el equipo directivo en caso de que la empresa sea adquirida o cambie de control.

- Fairness Opinion: Evaluación independiente del valor justo de la empresa.

- Standstill Agreement: Acuerdo en el que una empresa adquiriente se compromete a no adquirir más acciones de la empresa objetivo durante un período de tiempo determinado.

- Non-Compete Agreement: Acuerdo en el que una empresa se compromete a no competir con la otra parte en un área determinada durante un período de tiempo específico.

- Letter of Intent (LOI): Documento no vinculante que establece los términos preliminares de un acuerdo.

- Clawback Provision: Disposición que permite a una empresa recuperar una parte de los pagos realizados en ciertas circunstancias.

- Reverse Merger: Fusión en la que la empresa adquiriente es más pequeña que la empresa objetivo.

- Strategic Buyer: Comprador que busca adquirir una empresa para mejorar su posición en el mercado o para complementar sus operaciones.

- Financial Buyer: Comprador que busca adquirir una empresa para obtener una ganancia financiera.

- Roll-Up: Estrategia en la que una empresa adquiere varias empresas más pequeñas en un mercado determinado.

- Stock Purchase Agreement: Acuerdo en el que se establecen los términos de la compra de acciones.

- Asset Purchase Agreement: Acuerdo en el que se establecen los términos de la compra de activos de una empresa.

- Acquisition Premium: Precio pagado por encima del valor justo de mercado de la empresa objetivo.

- Indemnification: Protección contra pérdidas financieras o responsabilidades legales.

- Reps and Warranties: Representaciones y garantías que una parte hace a la otra parte en un acuerdo.

- Share Purchase Agreement: Acuerdo en el que se establecen los términos de la compra de acciones de una empresa.

- Stock Options: Contrato que otorga al titular el derecho, pero no la obligación, de comprar o vender acciones a un precio determinado en una fecha futura específica.

- Accretion/Dilution: Aumento o disminución en el valor de las acciones de la empresa adquirente después de una adquisición.

- Carve-Out: Separación de una unidad de negocios de una empresa existente para crear una nueva empresa.

- Due Diligence: Investigación exhaustiva de una empresa objetivo antes de realizar una adquisición.

- EBITDA: Ganancias antes de intereses, impuestos, depreciación y amortización.

- Goodwill: Valor intangible de una empresa que se basa en su reputación, relaciones y otros factores.

- Intellectual Property: Propiedad intelectual de una empresa, incluyendo patentes, marcas registradas y secretos comerciales.

- LBO: Adquisición de una empresa mediante el uso de financiamiento con deuda.

- Leverage: Uso de deuda para financiar una adquisición.

- Letter of Credit: Instrumento financiero que garantiza el pago de una obligación.

- Lock-up Agreement: Acuerdo en el que los accionistas se comprometen a no vender sus acciones por un período de tiempo determinado después de una adquisición.

- Minority Interest: Porción de propiedad de una empresa que es propiedad de accionistas minoritarios.

- Purchase Price: Precio total pagado por una empresa adquirida.

- Restrictive Covenant: Limitación impuesta a una empresa o individuo en un acuerdo.

- Reverse Termination Fee: Pago que se hace a una empresa si el acuerdo de adquisición se cancela por ciertas circunstancias.

- Seller Note: Deuda que una empresa adquiriente asume de la empresa vendedora.

- Shareholder Approval: Aprobación de los accionistas de una empresa para una adquisición propuesta.

- Subordinated Debt: Deuda que tiene un menor nivel de prioridad en el pago que otras deudas.

- Subscription Agreement: Acuerdo entre una empresa y un inversor para la compra de acciones o valores.

- Synergy: Beneficio financiero que se obtiene cuando dos empresas se combinan y generan mayores ingresos o reducen costos.

- Tender Offer: Oferta pública de adquisición de acciones de una empresa.

- Topline Revenue: Ingresos brutos de una empresa.

- Transaction Cost: Costos asociados con la realización de una adquisición.

- Underwriter: Empresa que ayuda a la emisión de valores.

- Valuation: Estimación del valor de una empresa.

- Working Capital Adjustment: Ajuste de precio basado en el capital de trabajo neto de una empresa en el momento de la adquisición.

- Asset-Based Lending: Préstamo que utiliza los activos de una empresa como garantía.

- Basket: Umbral mínimo de responsabilidad antes de que una parte sea responsable de pagar daños o pérdidas.

- Burn Rate: Tasa a la que una empresa está gastando su efectivo disponible.

- Contingent Consideration: Pago basado en el logro de ciertos hitos o metas después de una adquisición.

- Deal Flow: Número de oportunidades de adquisición que una empresa está considerando.

- Deal Structure: Estructura del acuerdo de adquisición, incluyendo el precio y la forma de pago.

- Equity Value: Valor total de las acciones de una empresa.

- Forward: Contrato entre dos partes para comprar o vender un activo (como una divisa o una materia prima) en una fecha futura específica, a un precio acordado por adelantado.

- Free Cash Flow: Flujo de caja disponible después de que se han cubierto los gastos de capital.

- Integration: Proceso de combinar dos empresas después de una adquisición.

- Letter of Intent: Documento que describe los términos preliminares de una adquisición.

- Material Adverse Change: Cambio significativo en las condiciones o el desempeño de una empresa objetivo que puede afectar negativamente el acuerdo de adquisición.

- Non-Disclosure Agreement: Acuerdo legal que establece la confidencialidad de la información compartida entre dos partes.

- Operating Income: Ganancias generadas por las operaciones de una empresa después de los gastos operativos.

- Poison Pill: Dispositivo utilizado por una empresa para hacer que una adquisición sea menos atractiva para el comprador potencial.

- Roll-Up: Adquisición de varias empresas para crear una empresa más grande y rentable.

- Strategic Buyer: Empresa que adquiere otra empresa para lograr una estrategia empresarial más amplia.

- Vendor Due Diligence: Investigación exhaustiva realizada por la empresa vendedora en preparación para una posible adquisición.

- Earn-Out: Acuerdo en el que el vendedor de una empresa acepta recibir pagos adicionales basados en el desempeño futuro de la empresa después de la adquisición.

Si has llegado hasta aquí ¡enhorabuena! Lo sabemos, es un contenido un poco tostón… ¡pero necesario! Por cierto ¿has encontrado los términos repetidos?